Eine Dividenden-Strategie steht bei vielen Anlegern mit Fokus auf passiven Einnahmen und stetigem Cashflow hoch im Kurs. Mit Dividenden-ETFs lässt sich eine solche Strategie ebenfalls umsetzen. Hier gibt es allerdings Fallstricke, die du als Anleger unbedingt kennen solltest, um nicht einige Jahre später ernüchtert zu erkennen: Mist, ich habe Zeit und Rendite verloren! Bei Dividenden-ETFs spielt auch Corona, als erste „richtige“ Krise seit 2007/2008 eine gewisse Rolle. Hierzu dann im nachfolgenden Artikel mehr.

Inhaltsverzeichnis

Was sind Dividenden-ETFs?

Was genau ETFs sind, solltest du als aufmerksamer Leser dieser Seite inzwischen wissen. Falls nicht, kannst du dir die Basics hier und hier noch mal anlesen. Dividenden-ETFs bilden hierbei (wie der Name schon sagt) einen Index ab, der sich in verschiedener Ausprägung nach dem Kriterium der Dividendenzahlung der enthaltenen Unternehmen richtet.

Im Gegensatz zu klassischen, nur nach Marktkapitalisierung gewichteten, ETFs auf den MSCI World, MSCI Emerging Markets oder den Pendants von Vanguard, basieren Dividenden-ETFs auf Dividenden-Indices. Hier werden meist große Indices anhand zusätzlicher Faktoren „gefiltert“ und dadurch eine definierte Auswahl an Einzeltiteln herausgesucht, die sich dann im Dividenden-Index wiederfinden. Diese Faktoren können Höhe der Dividendenzahlung, Kontinuität der Dividendenzahlung, Höhe der Dividende im Verhältnis zur Volatilität oder ähnliches sein.

Diese Dividenden-Indices sehen dann von ihrer Zusammensetzung völlig anders aus, als der ursprüngliche große Index, aus denen sie gefiltert haben. Einfach weil sich die Kriterien an die Unternehmen unterscheiden.

Bei Anlegern beliebte Dividenden-ETFs

Bei vielen Privatanlegern stehen solche Dividenden-ETFs hoch im Kurs. Nicht zuletzt, weil sie oft eine höhere Ausschüttungsrendite bieten, als die großen marktkapitalisierten Indices. Bei einem Dividenden-ETF kannst du im Schnitt mit einer Ausschüttungsrendite von 3-6 % p.a. rechnen. Auf den ersten Blick also nicht schlecht für Anleger, die Wert auf einen passiven Geldfluss legen.

Bei den regulären, globalen Indices landest du im Schnitt bei 2-3 % Ausschüttungsrendite. Wohlgemerkt ich spreche hier von der Ausschüttungsrendite, nicht von der absoluten Rendite, die stets aus Dividende und Kurswachstum gebildet wird!

Bei Anlegern beliebte Dividenden-ETFs sind:

- SPDR S&P US Dividend Aristocrats UCITS ETF (WKN: A1JKS0)

- SPDR S&P Global Dividend Aristocrats UCITS ETF (WKN: A1T8GD)

- iShares STOXX Global Select Dividend 100 (WKN: A0F5UH)

- Vanguard FTSE All-World High Dividend Yield UCITS ETF (WKN: A1T8FV)

- Invesco FTSE Emerging Markets High Dividend Low Volatility UCITS ETF (WKN: A2AHZU)

Alle erwähnten Dividenden-ETFs setzen unterschiedliche Schwerpunkte, sind also auch nur bedingt miteinander vergleichbar. Du solltest auf jeden Fall im Vorfeld diese Schwerpunkte checken und überprüfen, ob sie für dich persönlich so auch Sinn machen.

Dividende vs. Marktkapitalisierung: Machen Dividenden-ETFs Sinn?

Wo wir schon beim eigentlichen Thema wären: Lohnen sich solche Dividenden-ETFs überhaupt langfristig? Wie performen diese denn im Vergleich zu den Brot-und-Butter-ETFs?

Nun, hier fällt das Urteil leider wenig zweideutig aus: Grundsätzlich haben Dividenden-ETFs in der Vergangenheit in der Regel schlechter abgeschnitten als ihre nach Marktkapitalisierung gewichteten Indices.

Selbst langjährige Kursraketen wie der SPDR US Dividend Aristocrats ETF unterlag zuletzt dank Corona seinem Vergleichsindex S&P 500 deutlich. Mehr dazu weiter unten.

Wieso ist das so?

Wenn die großen Kurstreiber der internationalen Börsen (z.B. die Tech-Werte aus Amerika) keine oder nur geringe Dividenden zahlen, dann werden diese meistens bei Dividenden-ETFs automatisch nicht aufgenommen. Sprich: Du musst ohne die Amazons, Apples, Microsofts, Teslas und Alphabets dieser Welt auskommen. Bei Dividenden-ETFs auf Schwellenländer gilt ähnliches: Hier hast du dann keine Alibaba, JD.com oder Tencent im Depot.

Dividenden-ETFs steigen also weniger dynamisch im Wert, da die Highflyer einfach fehlen. Dafür schwanken sie in der Theorie weniger stark, da stabile Qualität enthalten sein soll. Nun, auch das gilt in Krisen leider nicht uneingeschränkt, wie wir gleich sehen werden:

Problem Krise: Index wird durchgemischt!

Die wenigsten Dividenden-ETFs haben die Finanzkrise 2007/2008 mit durchgemacht. Es gab sie einfach noch nicht. Sie existierten seit ihrer Auflage quasi nur im Sonnenschein des Börsenaufschwunges der letzten 10 Jahre. Dieses Jahr kam dann Corona, die meiner Meinung nach wieder erste ernstere Krise seit der Finanzkrise 2008. Und siehe da: Die Dividenden-ETFs sind durch die Bank stark eingebrochen und haben sich bis dato (Stand: November 2020) auch noch nicht wieder erholt.

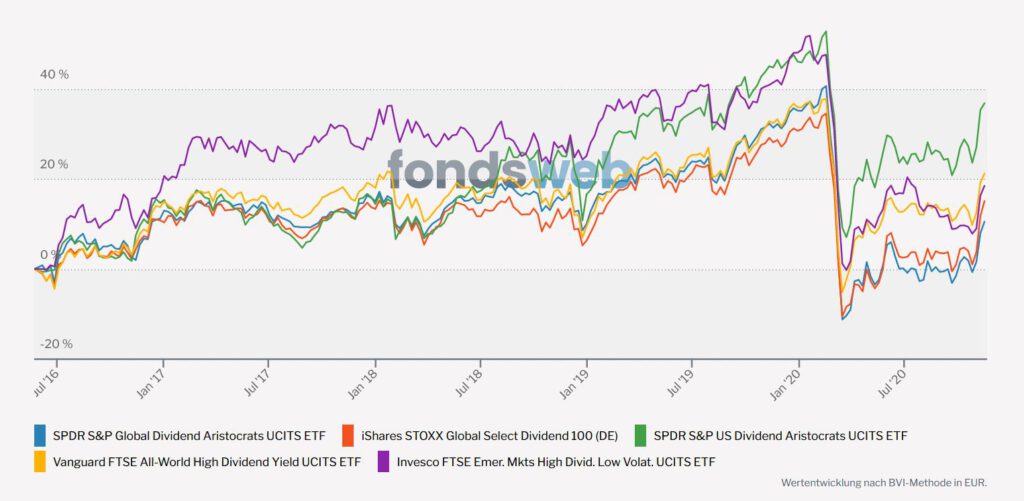

Nachfolgende Grafik zeigt hier das ganze Dilemma der Dividenden-ETFs:

Der Einbruch war also vehement und bitter. Die Verluste sind bis heute noch nicht aufgeholt. Ganz im Gegensatz zu den marktkapitalisierten Indices. Hier werden zum Teil schon wieder neue Höchststände erreicht (NASDAQ 100, S&P 500, MSCI World, DAX etc.).

Dieser Einbruch hat mich auch dazu bewogen, meine Investment-Strategie in Sachen Schwellenländern anzupassen. Hier bespare ich wieder ganz regulär den FTSE Emerging Markets bzw. MSCI Emerging Markets. Die nähere Begründung kannst du im Artikel von damals nachlesen.

Auch bei den populären Dividenden-ETFs aus dem Hause SPDR gab es herbe Verluste. Teilweise so starke, dass sie die komplette 10-Jahresrendite in den Keller geschickt haben.

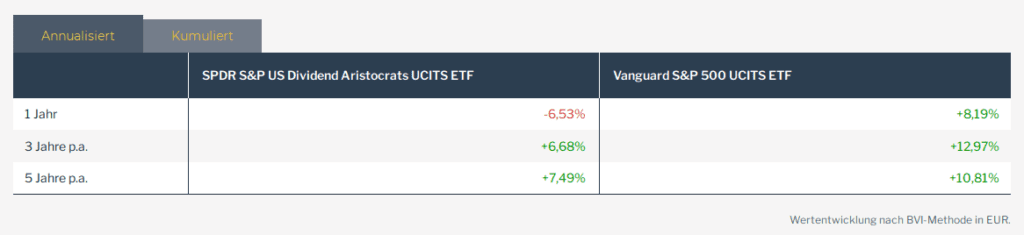

So hat der SPDR US Dividend Aristocrats lange Zeit verlässlich den S&P 500 outperformt. Wenn man nach Corona aber den ETF mit einem gewöhnlichen ETF auf den S&P 500 vergleicht, kommen einem die Tränen. Aktuell (Stand November 2020) sieht das Bild nämlich folgendermaßen aus (Quelle: fondsweb.de).

Du siehst also, der Corona-Crash hat die gesamte Outperformance auch hier pulverisiert.

Globale ETF – Dividende vs. Marktkapitalisierung

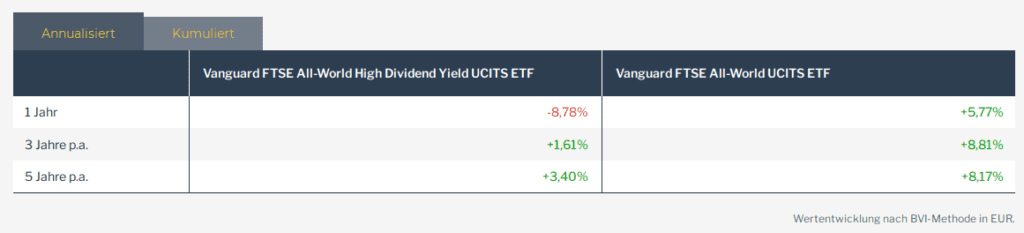

Aber wie sieht es bei global gestreuten ETFs aus? Auch hier besteht leider ein eklatanter Performance-Unterschied zwischen einem globalen Dividenden-ETF und einem globalen Marktkapitalisierungs-ETF. Hier vergleiche ich mal die beiden beliebten ETFs aus gleichem Hause:

- Vanguard FTSE All-World High Dividend Yield UCITS ETF

VS.

- Vanguard FTSE All-World UCITS ETF

Der eine setzt global auf dividendenstarke Aktien, der andere auf Marktkapitalisierung. Auch hier zeigt sich: Marktkapitalisierung liefert langfristig die bessere Performance.

Dividenden-ETFs müssen automatisch auf Crash reagieren

Aber was ist der Grund für diese Anfälligkeit für Krisen? Gelten Dividenden-ETFs, besonders die auf sogenannte „Aristokraten“, landläufig nicht als besonders „sicher“, da sie angeblich „Qualität“ (Value) bieten?

Auch hier findet sich die Antwort in der Indexzusammensetzung: Wenn ein Index Unternehmen aufnimmt, die seit 50 Jahren Dividenden zahlen und/oder erhöhen und diese Unternehmen die Dividende plötzlich kürzen oder streichen (müssen), fliegen diese ansonsten stabilen Unternehmen auch aus dem Index. Der Index ist hier wie ein Roboter und sortiert gnadenlos aus. Ein ETF auf diesen Index muss diese dann automatisch auch verkaufen, da der Index ja weiterhin abgebildet werden soll.

Theoretisch kann der ETF die Aktie erst dann wieder kaufen, bis sie die Aufnahmekriterien des Index erneut erfüllt. Also bei Dividenden-Aristokraten (in den USA) müssten sie ab dem Zeitpunkt des Ausscheidens wieder 25 Jahre folgend ihre Dividende zahlen oder erhöhen. Bis dahin dürften sie streng genommen nicht im Index landen. Gnadenlos auch hier.

Marktbreite ETFs im Crash stabiler

Beim SPDR S&P Global Dividend Aristocrats UCITS ETF konnte man diesen Umstand deutlich erkennen. Hierin dürfte auch der Grund dafür liegen, dass er sich bis heute nicht wieder erholt hat: Die Unternehmen sind einfach rausgeflogen und können erst nach Jahren überhaupt wieder in den Index aufsteigen. Andere Unternehmen sind nachgerutscht.

Bei einem normalen ETF fliegen bei einer Krise zwar auch einige Unternehmen raus (z.B. Wirecard aus dem DAX), aber oftmals ändert sich nur die Gewichtung zwischen den Unternehmen in den Top 20. Die Unternehmen auf den hinteren Rängen beeinflussen die Performance ohnehin weniger. Also ob nun Apple oder Microsoft auf Platz 1 oder 2 im ETF sind, dürfte zu vernachlässigen sein. Hier erfolgt deutlich seltener ein Aussortieren von Unternehmen oder ein Wechsel an der Spitze.

Hier werden eher globale Machtverschiebungen relevant, wenn man einen globalen Welt-ETF hat. Daher dürften nach Marktkapitalisierung gewichtete ETFs in Krisen tatsächlich stabiler sein, als die Dividenden-ETFs.

Wenn Dividendenstrategie, dann mit Einzelaktien!

Um diesen Automatismus bei den ETFs zu umgehen, kann es tatsächlich bei einer Dividenden-Strategie mehr Sinn machen, die Strategie mit Einzelaktien umzusetzen. Hier gibt man Unternehmen nämlich die Chance, kleine Dellen in der Performance und Dividendenzahlung wieder aufzuholen, ohne dass man sie gleich aus dem Depot wirft (wie es der Dividenden-ETF tun muss).

Mc Donalds kürzt in einem Geschäftsjahr mal die Dividende oder setzt sie aus? Kein Problem, vielleicht verdoppeln sie sie im Folgejahr dafür wieder.

Mit Einzelaktien bist du hier in ein weniger starres Korsett gezwungen und kannst Aktien auch mal in Ruhe „atmen“ lassen. Natürlich gehört hier dann auch wieder die Analyse von Unternehmen und die intelligente Auswahl an Aristokratenaktien dazu.

Aber generell gilt: Du wirst im Endeffekt eher selten den nach Marktkapitalisierung gewichteten Markt schlagen! Eine Amazon zahlt eben einfach (noch?) keine Dividende, wächst aber wie Sau. Es stellt sich somit ganz grundsätzlich die Frage, ob du überhaupt eine Dividendenstrategie als sinnvoll erachtest oder lieber gleich einen langweiligen MSCI ACWI / World-ETF kaufst.

Fazit: Dividende verliert!

Man muss also (leider) ganz deutlich sagen: Im Vergleich Dividenden-ETFs versus marktkapitalisierte ETFs verliert stets die Dividenden-Variante. Da es jedoch langfristig immer auf die Gesamtperformance im Depot ankommt, sollte man diesen Fakt bei der langfristigen Geldanlage auf jeden Fall berücksichtigen.

Kommt es dir auf den sturen Vermögensaufbau an, dann solltest du marktkapitalisierungsgewichtete ETFs bevorzugen und Dividenden-ETFs meiner Meinung nach meiden. Denn auch wenn du sie nur beimischst: Sie dürften langfristig deine Rendite nach unten ziehen.

Ist dir aber die Gesamtperformance nicht so wichtig und du legst eher Wert auf eine hohe Ausschüttungsrendite und möchtest dennoch keine Einzelaktien haben, dann können Dividenden-ETFs durchaus Sinn machen. Man muss nämlich auch hier sagen: Sie performen anständig. Wesentlich anständiger als auf dem Tagesgeld oder Girokonto. Sie verlieren eben nur im Vergleich zu den üblichen marktbreiten ETFs.

Unsicherheitsfaktor Zukunft

Zudem: Niemand weiß, wie sich die Zukunft entwickelt. Wenn es zum Beispiel einen Tech-Crash gibt, könnte der Fokus auch wieder Richtung Value gehen und Dividenden-ETFs langfristig davon profitieren. Aber wie gesagt: An der Anfälligkeit für größere Korrekturen ändert sich meiner Meinung nach dadurch nichts.

Für mich machen daher Dividenden-ETFs leider keinen Sinn. Wenn schon ein Fokus auf Dividenden, dann bitte mit einer entsprechenden Strategie und mit Einzelaktien. Hier ist wohl auch in Zukunft als Buy-and-Hold-Anleger einiges zu holen. Wenn auch vielleicht nicht so viel wie mit einem simplen Investment in den ACWI oder FTSE All-World. Auch das wird die Zukunft zeigen.

Wie stehst du zu Dividenden-ETFs? Hast du solche in deinem Portfolio? Wenn ja, wieso?